구 한 수

세현세무법인 닥터택스사업부 세무사

hs-koo@hanmail.net

흔히 증여세는 부동산이나 동산(현금 등)을 받았을 때 부과된다고만 알고 있는 경우가 많다. 그러나 상속 증여세법은 완전포괄주의를 채택하고 있기 때문에 민법에 따른 증여계약에 의한 재산의 무상이전이 아니더라고 사실상 경제적 이익의 무상이전에도 증여세를 부과한다.

특히 특수관계자와의 거래에서 이러한 증여세가 과세되는 경우가 많은데 일반 납세자들은 친족간의 거래라 크게 문제 삼지 않는 경우가 많다. 그러나 이러한 사소한 행동이 나중에 큰 세부담으로 다가올 수가 있으므로 특수관계자(친족 등)와의 거래에 대해 살펴볼 필요가 있다. 이하에서는 일상에서 흔히 볼 수 있으나 증여로 인식하지 못하는 특수관계자와의 거래에 대해 살펴보자.

1. 특수관계자란?

특수관계자란 자산을 양도하거나 양수하는 사람과 다음의 관계가 있는 자를 말한다.

① 친족 및 직계비속의 배우자의 2촌 이내의 부계혈족과 그 배우자

② 사용인과 사용인 외의 자로서 당해 양도자 등의 재산으로 생계를 유지하는 자

③ 양도자 등과 위 ① 내지 ②의 자가 이상의 과반수를 차지하거나 재산을 출연하여 설립한 비영리 법인

④ 양도자 등과 위 ① 내지 ③의 자가 발행주식 총수의 30% 이상을 출자하고 있는 법인

⑤ 양도자 등과 위 ① 내지 ④의 자가 발행주식 총수의 50% 이상을 출자하고 있는 법인

⑥ 양도자 등과 위 ① 내지 ⑤의 자가 이사의 과반수를 차지하거나 재산을 출연하여 설립한 비영리 법인

일반적으로 위 ①~⑥ 중 ①의 경우가 대다수이고 이 중에 친족이라 함은 다음과 같다. 통상적으로 이러한 친족을 특수관계자로 보아도 무방할 것이다. 사실상 일상적인 유대관계를 갖는 친인척이 모두 포함된다.

① 6촌 이내의 부계혈족과 4촌 이내의 부계혈족의 처

② 3촌 이내의 부계혈족의 남편 및 자녀

③ 3촌 이내의 모계혈족과 그 배우자 및 자녀

④ 처의 2촌 이내의 부계혈족 및 그 배우자

⑤ 배우자(사실상 혼인관계에 있는 자를 포함)

⑥ 입양자의 생가의 직계존속

⑦ 출양자 및 그 배우자와 출양자의 양가의 직계비속

⑧ 혼인 외의 출생자의 생모

2. 저가 양수, 고가 양도에 따른 이익의 증여

(1) 저가 양수에 따른 이익의 증여

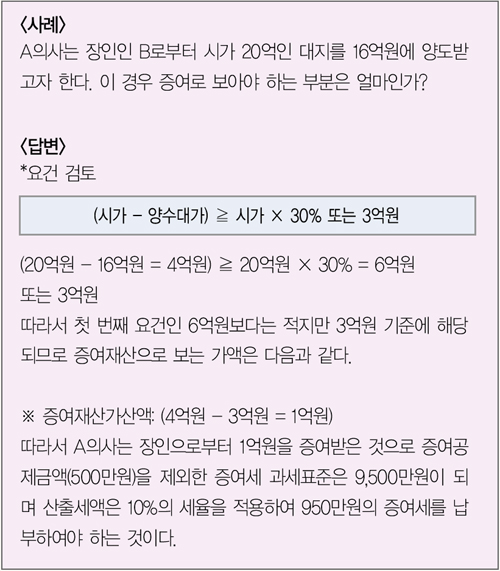

특수관계자로부터 시가보다 낮은 가액으로 재산을 양수한 경우에는 다음의 금액을 양수자의 증여재산가액으로 한다.

다만, 이는 시가와 양수가액과의 차액이 시가의 30% 이상이거나 3억원 이상인 경우에만 적용한다.

증여재산가액 = (시가 - 양수대가) - MIN(시가 × 30% , 3억원)

대표적인 예가 부모, 자식 간이나 형제, 자매끼리 부동산 등을 양도하는 경우를 들 수 있다. 사례를 통해 살펴보자.

만약 특수관계 없는 자로부터 거래의 관행상 정당한 사유 없이 시가보다 현저히 낮은 가액으로 재산을 양수하는 경우에는 다음의 금액을 양수자의 증여재산가액으로 추정한다. 다만, 이는 (시가-양수대가)가 시가의 30% 이상인 경우에만 적용한다.

증여추정재산가액 = (시가 - 양수대가) - 3억원

따라서 위 사례가 특수관계자와의 거래가 아니였다면 (시가 - 양수대가 = 4억원)이 시가의 30%(6억원)를 넘지 않으므로 증여세가 과세되지 않는 것이다.

이렇듯 특수관계자와의 거래인가 아닌가에 따라 과세요건이 다르므로 혼동하지 않아야 한다.

(2) 고가 양도에 따른 이익의 증여

특수관계자에게 시가보다 높은 가액으로 재산을 양도한 경우에는 다음의 금액을 양도자의 증여재산가액으로 한다. 다만, 이는 시가와 양도대가와의 차액이 시가의 30% 이상이거나 3억원 이상인 경우에만 적용한다.

증여재산가액 = (양도대가 - 시가) - MIN(시가 × 30% , 3억원)

예를 들어 자식이 시가 5억원의 아파트를 아버지에게 10억원에 양도한다면 이 경우 부의 이전은 아버지에게서 자식으로 이루어지므로 요건에 해당되므로 증여세를 납부하여야 하는 것이다.

증여재산가액 = (10억원 - 5억원 = 5억원) - MIN(5억 × 30% = 1.5억, 3억원)

= 5억원 - 1.5억원 = 3.5억원

따라서 이 경우 3.5억원에 증여공제(500만원)을 차감한 금액(3.45억원)에 대해 증여세율을 적용하여 세액을 계산해보면 (1억원 × 10% + 2.45억원 × 20%) 5,900만원의 증여세를 납부하여야 하는 것이다.

특수관계가 아닌 자에게 거래의 관행상 정당한 사유 없이 시가보다 현저히 높은 가액으로 재산을 양도하는 경우에는 다음의 금액을 양도자의 증여재산가액으로 추정한다. 다만, 이는 (시가-양수대가)가 시가의 30% 이상인 경우에만 적용한다.

증여추정재산가액 = (양도대가 - 시가) - 3억원

3. 부동산 무상사용에 따른 이익의 증여

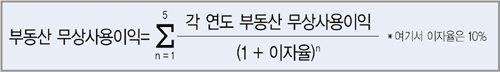

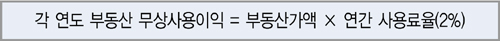

특수관계자의 부동산을 무상으로 사용함에 따라 이익을 얻은 경우에는 다음의 금액을 부동산 무상사용자의 증여재산가액으로 한다. 다만, 이는 부동산 무상사용이익이 1억원 이상인 경우에만 적용한다.

즉, 5년간의 부동산 무상사용이익에 연금의 현가계수를 적용한 금액이 1억원을 초과하는 경우에 그 금액을 증여재산가액으로 보는 것이다.

이러한 무상사용기간이 5년을 초과하는 경우에는 그 무상사용을 개시한 날부터 5년이 되는 날의 다음날에 새로이 해당 부동산의 무상사용을 개시한 것으로 본다.

그러나 무상사용이 아닌 저가 임대인 경우에는 (시가 - 실제 지급한 금액)을 저가 제공에 따른 이익으로 계산한다. 다만, 이는 해당 이익이 시가의 30% 이상인 경우에만 적용한다.

따라서 특수관계자 간의 저가 임대의 경우에는 적정시가보다 30% 이상 저렴하게 제공하는 경우에는 향후 세무조사 시 모두 증여세가 과세되므로 이 부분도 고려하여 임대료를 적용하여야 할 것이다. 통상 적정시가의 가장 쉬운 예는 같은 건물이나 같은 층에 있는 동종업종의 임대료를 사용하는 경우가 많다.

4. 금전의 무상 대출이나 저율 대출에 따른 이익의 증여

특수관계자로부터 1억원 이상의 금전을 무상으로 또는 적정이자율(9%)보다 낮은 이자율로 대출받은 경우에는 그 금전을 대출받은 날에 다음의 금액을 그 금전을 대출받은 자의 증여재산가액으로 한다.

증여재산가액 = 대출금액 × 적정이자율 - 실제 지급한 이자 상당액

따라서 아버지에게 1년간 5억원을 빌리고 이자를 3,000만원을 지급한 경우에 증여재산가액은 다음과 같다.

증여재산가액 = (5억원 × 9% = 4,500만원) - 3,000만원 = 1,500만원

위에서 살펴보듯이 자산의 저가 양도, 고가 양수 또는 부동산의 무상 임대나 저가 임대 그리고 금전의 무상이나 저율 대출의 경우는 친족간에 흔히 볼 수 있는 거래들이다.

그러나 세금에 대한 고려보다는 인정에 따라 처리하는 경우가 많은데 이러한 행동이 나중에는 세부담으로 다가올 수 있으므로 친족간의 거래에 대해서는 최소한 세법에서 인정하는 수준에 맞추어 거래를 하여야 향후 추가적인 세부담을 피할 수 있을 것이다.

구한수 (hs-koo@hanmail.net)

< 저작권자 © Medifonews , 무단전재 및 재배포금지 >

- 본 기사내용의 모든 저작권은 메디포뉴스에 있습니다.